Что такое страхование ОСАГО простым языком и как на нем сэкономить?

Ответственность водителя за рулем защищена обязательным полисом ОСАГО, что дает возможность участникам ДТП урегулировать дорожное происшествие максимально мирным путем. Однако, так сложилось исторически, что украинцы не доверяют страховым компаниям, соответственно многие автовладельцы игнорируют оформлением автогражданки. Разберемся, за что платит драйвер, покупая страховку и можно ли на этом сэкономить.

Полис ОСАГО: как работает и что покроет

Полис ОСАГО (в народе известный, как автогражданка) позволяет переложить финансовую ответственность виновника аварии на страховую компанию, у которой он приобретен. Таким образом водитель (виновник) избавляется от необходимости ремонтировать транспорт третьих лиц, а восстанавливает только свою машину, если нет добровольного полиса КАСКО. Но есть исключение. Выплата по ОСАГО происходит согласно лимитам, которые определены на государственном уровне. На сегодняшний момент они составляют:

- 130 000 грн на имущество

- 260 000 грн на лечение, если в ДТП есть жертвы.

Если вышеуказанных сумм не хватает на покрытие убытков, компенсация разницы ложится на плечи все того же виновника. Чтобы снизить риски личной оплаты, страховщики разработали дополнительный полис ДГО. С его помощью можно расширить финансовые рамки до 1 млн грн. На фоне ценников СТО цена договора незначительная и не ощутима.

Вывод о важности автогражданки можно сделать следующий: для пострадавшего выгодна ОСАГО заключается в гарантировании ему оплаты нанесенного ущерба, согласно закону «Об обязательном страховании гражданско-правовой ответственности владельцев транспортных средств». Виновник же освобождается от возмещения нанесенного им ущерба.

Водителей, которые садятся за руль без автогражданки или с просроченным ее сроком действия, ждет штраф до 850 грн. Цена штрафа порой равняется цене самой страховки. Поэтому халтурить не целесообразно.

Подробно, что такое ОСАГО вы найдете на сервисе hotline.finance.

От чего зависит цена ОСАГО

На формирование стоимости страховки влияют такие факторы:

- тип транспортного средства (это может быть легковой автомобиль, грузовик, мотоцикл, мопед или электрокар);

- объем двигателя (за исключением электрокара);

- город регистрации владельца ТС.

Удешевить или удорожить страховку можно с помощью франшизы (это часть средств, которая не покрывается страховщиком. Сумму франшизы придется оплатить самостоятельно). При ее наличии в договоре, цена ОСАГО будет ниже. Однако, и качество пострадает из-за этого.

Как сэкономить на ОСАГО

На фоне всеобщего подорожания услуг полезно знать, как можно сэкономить на обязательном страховании.

Первое, что нужно сделать — это отказаться от бумажного бланка и походов в отделение страховой компании. Перейдя на онлайн ОСАГО, вы сразу сэкономите 10% на его прайсе, поскольку не будете оплачивать комиссию агента, которая заложена в бумажный бланк. Плюс ко всему водители могут не привязываться к одной СК, а увидеть полную картину рынка. Сравнивая программы и их опции, вы подберете продукт подходящий как по стоимости, так и по наполненности.

Помимо этого электронное страхование имеет ряд преимуществ, среди которых:

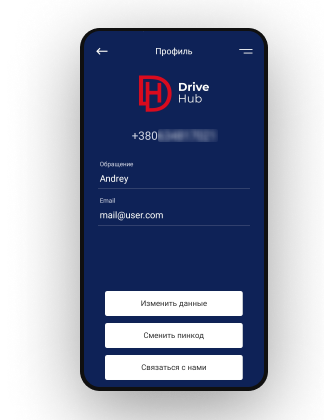

- простота оформления, когда купить полис можно, не выходя из дома;

- удобное хранение — актуальная страховка храниться в смартфоне в приложении “Дия”. Ее не нужно печатать;

- легкий контроль. Подтвердить наличие полиса при проверке полицией можно с помощью любого девайса. Также информация по ОСАГО доступна через систему Моторно-транспортного бюро Украины. Любой водитель может совершить запрос к централизованной и общедоступной базе.

- безопасность сделки, поскольку данные страховки автоматически фиксируются в базе МТСБУ после формирования договора. Вероятность фальсификации полностью отсутствует, в отличие от бумажного варианта полиса, где поддельные бланки еще встречаются.

13 декабря 2021 в 19:25

13 декабря 2021 в 19:25

1989 просмотров

1989 просмотров